Credito di imposta per progetti di innovazione che conseguono una riduzione dei consumi energetici

| SETTORI | Tutti |

| SPESE FINANZIATE | Investimenti in beni strumentali materiali e immateriali e in impianti per l’autoproduzione e l’autoconsumo di energia da fonti rinnovabili, formazione |

| BENEFICIARI | tutte le imprese senza distinzione di forma giuridica, settore, dimensione o regime fiscale |

| TIPO DI AGEVOLAZIONE | Credito di imposta |

| APERTURA | fino al 31 dicembre 2025 |

PRESENTAZIONE

L’articolo 38 del Decreto legge “Ulteriori disposizioni urgenti per l’attuazione del Piano nazionale di ripresa e resilienza” (decreto PNRR), pubblicato il 2 marzo 2024 sulla Gazzetta Ufficiale, definisce le regole del nuovo Piano Transizione 5.0. Dopo un lungo e articolato confronto tra vari ministeri italiani e la Commissione Europea, il Piano Transizione 5.0 è finalmente realtà. Questo decreto attuativo, atteso da marzo 2024, introduce numerose novità che mirano a sostenere l’innovazione e promuovere la sostenibilità nel tessuto produttivo italiano. Ecco un riepilogo delle principali innovazioni introdotte.

Una delle principali novità riguarda la modifica alla disciplina del DNSH (“Do No Significant Harm”). Questo principio, che mira a non arrecare danni significativi all’ambiente, è stato “ammorbidito” per includere settori come l’agricoltura e le industrie energivore (siderurgico, ceramica, ecc.), che temporaneamente non possono evitare l’uso di combustibili fossili. Questo compromesso è cruciale per permettere l’accesso agli incentivi anche a queste industrie.

Le risorse disponibili, pari a 6,3 miliardi di euro, sono distribuite in questo modo:

- 780 milioni per i beni strumentali

- 890 milioni per autoconsumo e autoproduzione

- 630 milioni per la formazione

SOGGETTI BENEFICIARI

Il piano è dedicato a tutte le imprese che effettuano nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, nell’ambito di progetti di innovazione che conseguono una riduzione dei consumi energetici, senza distinzione di forma giuridica, settore, dimensione o regime fiscale.

Sono escluse dai benefici le imprese in difficoltà finanziaria o che hanno ricevuto sanzioni interdittive.

È richiesto, inoltre, il rispetto delle norme sulla sicurezza e i contributi previdenziali.

INVESTIMENTI E SPESE AMMISSIBILI

I progetti ammissibili devono riguardare l’innovazione dei processi produttivi con un focus su efficienza energetica e sostenibilità ambientale e saranno ammessi i progetti avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025. Sono inclusi progetti per:

- Impianti di produzione di energia termica utilizzata come calore di processo.

- Sistemi di generazione di energia elettrica e termica da fonti rinnovabili.

- Trasformatori e misuratori di energia elettrica per la produzione di energia elettrica.

- Impianti per lo stoccaggio dell’energia prodotta.

- Servizi ausiliari di impianto.

Per accedere all’incentivo è necessario:

- Effettuare un investimento in almeno uno dei beni strumentali materiali e immateriali previsti agli allegati A e B[1] del piano Transizione 4.0. Anche in questo caso si prevede che i beni devono essere interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura.

- Inserire tali beni in un progetto di innovazione che consenta di ottenere una riduzione dei consumi energetici.

La riduzione dei consumi deve essere pari ad almeno il 3% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale oppure ad almeno il 5% dei consumi energetici dei processi interessati dall’investimento[2].

Pertanto, se un investimento in beni 4.0 ricade sotto l’ombrello della Transizione 5.0 perché abilita un risparmio energetico, si applicheranno le norme di questo piano (e non più quelle del piano Transizione 4.0) in relazione alle tempistiche e alle modalità di fruizione dell’incentivo. In particolare: l’interconnessione andrà inclusa nella certificazione ex post; il recupero del credito potrà avvenire in un’unica quota e non in tre. I due incentivi condividono la base dei beni ma poi seguono strade diverse.

Il piano Transizione 4.0 resta operativo per tutti gli investimenti nei beni previsti negli allegati A e B che non generano risparmio, oppure generano risparmio sotto le soglie minime previste dal Transizione 5.0.

Oltre alla linea dedicata ai beni strumentali, sono attivate anche altre due linee dedicate ai sistemi per autoproduzione e autoconsumo di energia e alla formazione.

Per quanto riguarda autoconsumo e autoproduzione, è necessario che tali investimenti facciano parte di un progetto di innovazione che preveda l’acquisto di beni strumentali; è possibile quindi beneficiare del credito d’imposta anche per i beni materiali nuovi strumentali all’esercizio d’impresa finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta.

Per quanto riguarda i moduli fotovoltaici, l’incentivo è limitato ai soli pannelli prodotti negli Stati membri dell’Unione europea con efficienza pari ad almeno il 21,5%.

È prevista una maggiorazione rispettivamente del 120% e 140% per i moduli fotovoltaici a maggiore efficienza previsti dal Decreto Energia (articolo 12, comma 1, lettere b e c del decreto-legge 9 dicembre 2023, n. 181), cioè

- 120% per i moduli fotovoltaici con celle, prodotti negli Stati membri dell’Unione europea con un’efficienza a livello di cella almeno pari al 23,5 per cento;

- 140% per i moduli prodotti negli Stati membri dell’Unione europea composti da celle bifacciali ad eterogiunzione di silicio o tandem prodotte nell’Unione europea con un’efficienza di cella almeno pari al 24,0 per cento.

È quindi possibile beneficiare di un incentivo potenziale del 63% (45% di aliquota massima del Transizione 5.0 con la maggiorazione del 140% della base imponibile). La maggiorazione si applica sulla sola parte relativa ai pannelli fotovoltaici.

Infine, per quanto riguarda le spese per la formazione del personale, sono ammesse:

- se sono finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi

- nel limite del 10% degli investimenti effettuati nei beni strumentali

- fino a un massimo di 300 mila euro

Le spese devono inoltre essere necessariamente erogate da soggetti esterni individuati con successivo decreto del Ministro delle imprese e del made in Italy-

Le spese per le attività di formazione del personale sono agevolabili a condizione che la formazione duri più di 12 ore e includa un modulo formativo di almeno 4 ore su una delle seguenti materie:

- Integrazione di politiche energetiche sostenibili nella strategia aziendale

- Tecnologie e sistemi per la gestione efficace dell’energia

- Analisi tecnico-economiche per il consumo, l’efficienza e il risparmio energetico

- Impiantistica e fonti rinnovabili (produzione e stoccaggio di energia da fonti rinnovabili)

Inoltre, è richiesto almeno un modulo formativo di almeno 4 ore su:

- Integrazione digitale dei processi aziendali

- Cybersecurity

- Business data analytics

- Intelligenza artificiale e machine learning

È ammessa la formazione a distanza e si richiede una attestazione finale dei risultati conseguiti. La formazione sarà erogata da soggetti esterni all’impresa, come stabilito dal comma 2 dell’articolo 8, che prevede un elenco preciso dei soggetti.

Tra le voci agevolabili per la formazione rientrano le spese per i formatori, vari costi di esercizio, le consulenze connesse al progetto formativo, le spese per il personale coinvolto e le spese generali indirette per le ore durante le quali i partecipanti hanno seguito la formazione.

Sono ammissibili anche le spese relative al personale dipendente coinvolto nelle attività di formazione, con alcune limitazioni.

AGEVOLAZIONE CONCESSA

Sarà necessario confrontare la stima dei consumi energetici annuali, ottenibili grazie ai nuovi investimenti, con i consumi energetici registrati nel periodo precedente all’inizio del progetto di innovazione.

Questo confronto riguarderà sia la struttura produttiva sia il processo interessato dall’investimento. Verrà considerato lo stesso bene o servizio erogato, in condizioni di “normalità” per quanto riguarda i volumi produttivi e le condizioni esterne che influenzano le prestazioni energetiche.

In alcune situazioni potrebbe non essere possibile ottenere dati energetici registrati per una misurazione diretta. In tali casi, si procederà con una stima, anche se l’attività in corso è cambiata. Inoltre, le imprese di nuova costituzione, che non dispongono di dati sui consumi energetici dell’anno precedente, faranno riferimento allo “scenario controfattuale”, come previsto dal comma 5 dell’articolo 9.

Le aliquote di base del credito d’imposta Transizione 5.0, applicabili nel caso in cui l’investimento consegua una riduzione non inferiore al 3% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale o, in alternativa, una riduzione non inferiore al 5% dei consumi energetici dei processi interessati dall’investimento, sono pari a:

- 35% per la quota di investimenti fino a 2,5 milioni di euro

- 15% per la quota di investimenti oltre i 2,5 milioni di euro e fino a 10 milioni di euro

- 5% per la quota di investimenti oltre i 10 milioni di euro e fino al limite massimo di costi ammissibili pari a 50 milioni di euro per anno per impresa beneficiaria.

Le aliquote del credito d’imposta nel caso in cui l’investimento consegua una riduzione superiore al 6% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale o, in alternativa, di riduzione superiore al 10% dei consumi energetici dei processi interessati dall’investimento, sono pari a:

- 40% per la quota di investimenti fino a 2,5 milioni di euro

- 20% per la quota di investimenti oltre i 2,5 milioni di euro e fino a 10 milioni di euro

- 10% per la quota di investimenti oltre i 10 milioni di euro e fino al limite massimo di costi ammissibili pari a 50 milioni di euro per anno per impresa beneficiaria.

Infine, nel caso in cui l’investimento consegua una riduzione superiore al 10% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale o, in alternativa, di riduzione superiore al 15% dei consumi energetici dei processi interessati dall’investimento, le aliquote diventano:

- 45% per la quota di investimenti fino a 2,5 milioni di euro

- 25% per la quota di investimenti oltre i 2,5 milioni di euro e fino a 10 milioni di euro

- 15% per la quota di investimenti oltre i 10 milioni di euro e fino al limite massimo di costi ammissibili pari a 50 milioni di euro per anno per impresa beneficiaria.

Tuttavia, il Decreto Attuativo introduce una novità: pur mantenendo il limite massimo complessivo delle spese agevolabili, il beneficio può essere aumentato. Per le spese sostenute per adempiere agli obblighi di certificazione previsti, è previsto un incremento di 10.000 euro per le PMI e di 5.000 euro per gli altri soggetti.

Il credito d’imposta Transizione 5.0 è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile dell’imposta regionale sulle attività produttive di cui al periodo precedente, non porti al superamento del costo sostenuto. Con riferimento alla cumulabilità del credito di imposta di cui al presente articolo resta fermo quanto previsto dall’articolo 9 del regolamento (UE) 2021/241 del Parlamento europeo e del Consiglio.

Il credito d’imposta non è cumulabile, in relazione ai medesimi costi ammissibili, con il credito d’imposta per investimenti in beni nuovi strumentali di cui all’articolo 1, commi 1051 e seguenti, della legge 30 dicembre 2020, n. 178 (c.d Transizione 4.0), nonché con il credito d’imposta per investimenti nella ZES unica di cui all’articolo 16, del decreto-legge 19 settembre 2023, n. 124, convertito, con modificazioni, dalla legge 13 novembre 2023, n. 162.

Parametri per il calcolo in euro/kW del costo massimo ammissibile per gli impianti di produzione di energia elettrica da fonti rinnovabili, suddivisi per ciascuna fonte energetica

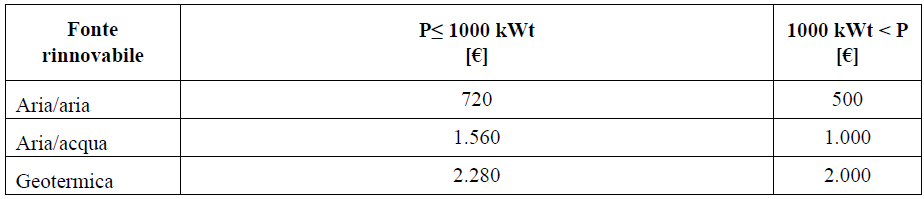

Parametri per il calcolo in euro/kW del costo massimo ammissibile per gli impianti di produzione di energia termica da fonti rinnovabili, suddivisi per ciascuna fonte energetica

MODALITA’ E TEMPISTICHE DI PRESENTAZIONE

La fruizione dell’incentivo non è automatica, essendo condizionata a una preventiva comunicazione, da parte del Ministero delle imprese e del made in Italy, dell’elenco delle imprese ammesse a fruire dell’agevolazione e dell’importo del credito concesso, Il credito d’imposta concesso è disponibile decorsi dieci giorni dalla comunicazione ai beneficiari del provvedimento di concessione.

Il credito d’imposta è fruibile esclusivamente in compensazione tramite F24.

Il credito d’imposta non può formare oggetto di cessione o trasferimento neanche all’interno del consolidato fiscale.

L’avvio della fruizione non potrà in nessun caso superare la data del 31 dicembre 2025; tale data, quindi, sancisce sia il termine per l’effettuazione dell’investimento sia il termine per la certificazione e l’avvio della fruizione dell’incentivo; laddove non si abbia sufficiente capienza per scaricare tutto il credito d’imposta maturato entro tale data, lo si potrà fare anche in cinque quote annuali di pari importo.

Inoltre, vi sono degli adempimenti a carico delle imprese, che prima (ex ante) e dopo (ex post) aver effettuato l’investimento dovranno procedere a:

- una certificazione ex ante

- una comunicazione ex ante al Ministero delle Imprese e del Made in Italy

- una certificazione ex post

- una comunicazione ex post al Ministero delle imprese e del made in Italy.

Le due certificazioni invece dovranno essere rilasciate da un valutatore indipendente (la lista sarà disposta dal futuro decreto attuativo) e riguarderanno invece rispettivamente l’ammissibilità e il completamento degli investimenti. Tra i soggetti abilitati al rilascio delle certificazioni sono compresi, in ogni caso gli Esperti in Gestione dell’Energia (EGE) certificati da organismo accreditato secondo la norma UNI CEI 11339, le Energy Service Company (ESCo) certificate da organismo accreditato secondo la norma UNI CEI 11352, ma anche ingegneri con comprovata esperienza iscritti nella sezione A dell’albo professionale.

In particolare, la certificazione ex ante deve attestare la riduzione dei consumi energetici conseguibili tramite gli investimenti in beni materiali e immateriali.

La certificazione ex post deve invece attestare l’effettiva realizzazione degli investimenti conformemente a quanto previsto dalla certificazione ex ante e l’avvenuta interconnessione dei beni al sistema aziendale di gestione della produzione o alla rete di fornitura.

Pertanto, anche l’interconnessione dovrà far parte di questa certificazione, indipendentemente dal valore dei beni (non basterà l’auto-dichiarazione sotto i 300.000 euro come avviene nel piano Transizione 4.0).

Le piccole e medie imprese potranno aggiungere al credito d’imposta le spese sostenute per la certificazione ex ante ed ex post fino a un massimo di 10.000 euro.

Le imprese dovranno presentare al Gestore dei Servizi Energetici s.p.a (GSE) la certificazione ex ante nonché la comunicazione ex ante con la descrizione del progetto di investimento e il costo dello stesso. Il GSE verifica la completezza della documentazione e trasmette al MIMIT sia l’elenco delle imprese che hanno validamente chiesto di fruire dell’agevolazione sia l’importo del credito che, nel caso in cui vi siano risorse disponibili, risulta prenotato.

Le aziende fruitrici hanno l’obbligo di inviare al GSE comunicazioni periodiche relative all’avanzamento dell’investimento ammesso all’agevolazione. In base a tali comunicazioni è determinato l’importo del credito d’imposta utilizzabile, nel limite massimo di quello prenotato. Saranno quindi ammesse variazioni in diminuzione (es. minori investimenti o minor risparmio) ma non in aumento.

Al termine dell’investimento l’impresa si rivolge nuovamente al GSE inviando una comunicazione di completamento dell’investimento corredata dalla certificazione ex post. A questo punto il GSE trasmette all’Agenzia delle Entrate l’elenco delle imprese beneficiarie e l’ammontare del relativo credito d’imposta definitivo, utilizzabile in compensazione.

E’ necessario attendere i successivi cinque giorni dalla trasmissione, da parte di GSE all’Agenzia delle Entrate, dei dati definitivi e presentare entro la data del 31 dicembre 2025 il modello F24 per la fruizione del credito. Se l’impresa non ha capienza per fruire dell’intero credito, può riportare in avanti e utilizzare in cinque quote annuali di pari importo l’ammontare non ancora utilizzato.

Ci sono, inoltre, specifici oneri documentali a carico delle imprese. In particolare, bisognerà conservare, pena la revoca del beneficio, la documentazione idonea a dimostrare l’effettivo sostenimento e la corretta determinazione dei costi agevolabili.

In particolare, le fatture, i documenti di trasporto e gli altri documenti relativi all’acquisizione dei beni agevolati devono contenere l’espresso riferimento alle disposizioni dell’articolo specifico di questo decreto (e successivamente della legge di conversione).

Pertanto, sarà necessaria una certificazione a cura di un revisore dei conti che attesti l’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile predisposta dall’impresa. Le imprese non obbligate per legge alla revisione legale dei conti potranno aggiungere 5.000 euro al credito d’imposta per limitare l’impatto di questa ulteriore spesa.

Anche per il Transizione 5.0 è previsto il meccanismo del “recapture”: pertanto, se i beni agevolati sono ceduti a terzi, destinati a finalità estranee all’esercizio dell’impresa ovvero destinati a strutture produttive diverse da quelle che hanno dato diritto all’agevolazione anche se appartenenti allo stesso soggetto, nonché in caso di mancato esercizio dell’opzione per il riscatto nelle ipotesi di beni acquisiti in locazione finanziaria, entro il 31 dicembre del quinto anno successivo a quello di completamento degli investimenti, il credito d’imposta è corrispondentemente ridotto escludendo dall’originaria base di calcolo il relativo costo.

____________________________________

[1] L’allegato B, quello dedicato ai software, viene ampliato, prevedendo l’ammissibilità agli incentivi anche per:

- software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

- software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui al punto a).

Di fatto si tratta dei sistemi di monitoraggio dei consumi, anche se parte di un più ampio sistema ERP.

[2] Per calcolare la riduzione dei consumi energetici occorre:

- riproporzionare i conteggi su base annuale

- fare riferimento ai consumi energetici registrati nell’esercizio precedente a quello in cui si effettuano gli investimenti

- il risparmio sui consumi deve essere al netto delle variazioni dei volumi produttivi e delle condizioni esterne che influiscono sul consumo energetico.

Per quanto riguarda le imprese di nuova costituzione, il risparmio energetico conseguito deve essere calcolato rispetto ai consumi energetici medi annui riferibili a uno scenario controfattuale, che sarà definito nel successivo decreto attuativo che fornirà i numeri medi di riferimento per i diversi scenari in base ai quali parametrare il risparmio energetico garantito dall’investimento.

La presente scheda ha solo scopo informativo. Zenit Project Lab Srl declina ogni responsabilità in caso di errori o lacune. I contenuti della scheda potranno essere oggetto di aggiornamento e approfondimento senza periodicità prestabilita. Per qualsiasi chiarimento e approfondimento potete contattarci all’indirizzo email info@zenitprojectlab.it.